2023.10.31

住宅ローンが払えないとどうなるのか?をイラストを使って分かりやすく解説します

また最近は特に、離婚によって住宅ローンが払えないという方も増えています。

1、住宅ローンを滞納すると競売になる |

|---|

先に結論からお伝えすると住宅ローンを一定期間滞納すると「競売」になってしまいます。「競売」という言葉は聞いたことがあると思いますが非常にデメリットの多い売却手段です。

しかし住宅ローンを払えなくなるとすぐに競売になるわけではなく、最初の滞納から1年程の期間をかけて競売になっていきます。

ここから競売のデメリットや競売までの流れについて詳しく解説していきます。

2、自宅は担保「抵当権」 |

|---|

競売を理解するために、最初に「抵当権」について説明します。

住宅ローンを貸した金融機関を「債権者」といいます。住宅ローンを借りてマイホームを購入した人を「債務者」といいます。

債務者は35年などの長い期間をかけて債権者に住宅ローンを返済していきます。長い期間をかけて返済するため途中で返済できなくなってします可能性があります。そこで、債権者は滞納リスクを回避するために債務者が住宅ローンを利用して購入した不動産に対して担保の設定をします。これを抵当権の設定をするといいます。

もし債務者が住宅ローンを一定期間滞納すると、債権者は担保になっている不動産を債務者の同意なしに強制的に競売にかけて住宅ローンの回収を行うことができます。

3、抵当権が設定されている不動産を売却するには? |

|---|

抵当権が設定されている限り、その不動産は債権者の担保となっています。そのため債権者の同意なく不動産を売却することはできません。つまり抵当権が設定されている不動産を売却するには抵当権の設定を外す必要があります。

この抵当権を外すには、以下2つのどちらかの方法で住宅ローンをすべて完済する必要があります。

|

1、住宅ローンを35年など毎月返済して完済する

2、抵当権が設定されている不動産を売却し、その売却費用で住宅ローンを完済する |

毎月の住宅ローンの返済が厳しい人は競売を回避するために、自宅不動産を売却して住宅ローンを返済しようと考えると思います。

しかし、抵当権が設定されている不動産は売却したくても売却できない場合があります。

4、オーバーローンで不動産を売却できない |

|---|

このイラストの男性は、毎月の住宅ローンの返済が困難になったので自宅を売却して住宅ローンを返済しようと考え不動産屋に売却相談をしました。

しかし、不動産屋からあなたのご自宅は「オーバーローン」なので売却することが難しいと言われてしまいました。

このオーバーローンとは何のことでしょうか?

5、オーバーローンとは |

|---|

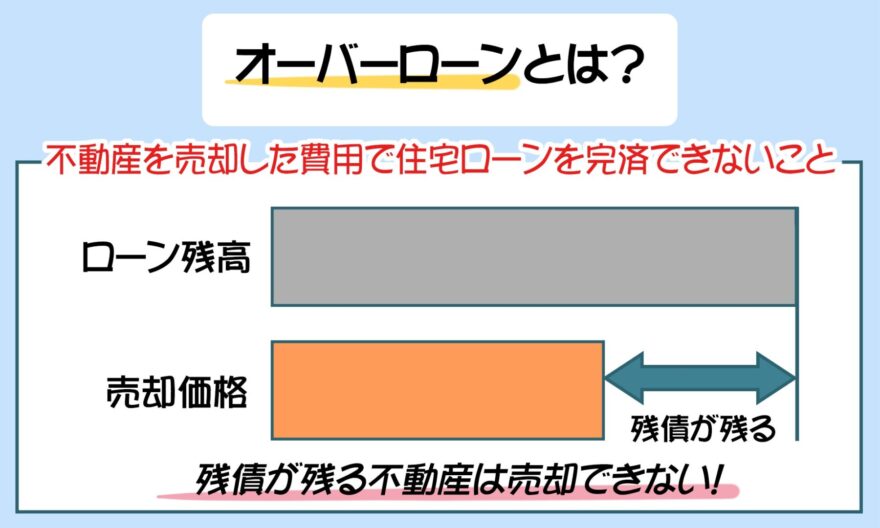

オーバーローンとは、不動産を売却した売却費用で住宅ローンをすべて完済できないケースのことをいいます。

住宅ローンを利用して購入した不動産には抵当権が設定されていると説明しましたが、この抵当権は住宅ローンを完済することで設定を外すことができます。

しかし、オーバーローンのケースでは不動産を売却しても売却費用で住宅ローンをすべて返済することができず抵当権の設定を外すことができません。そのためオーバーローンの不動産は、債権者(金融機関)が売却することを認めてくれません。

※上記イラストの売却価格とは、対象不動産の査定価格(相場価格)になります。

オーバーローンであっても不足分を自己資金で補填して住宅ローンをすべて返済することができ場合はもちろん売却は可能です。

しかし不足分を自己資金で補填することができない場合は、オーバーローンの不動産は売却したくても売却することができません。

では相場より高くても住宅ローンを完済できる価格で販売すれば良いのでは?と思うかもしれません。しかし相場より高値の不動産というのは簡単に売却することはできないものです。時間をかけてでも高値で売りたいという余裕のある売主であれば問題ありませんが、住宅ローンが返済できないという理由で売却せざるを得ない場合はそうはいきません。結局いつまでも売れず価格も下げられない、その間に住宅ローンを滞納してしまうということはよくあることです。

6、デメリットの多い「競売」 |

|---|

住宅ローンを毎月返済できない、不動産を売却したくてもオーバーローンで売却できない、そのため住宅ローンの返済ができず滞納してしまうと債権者は担保となっている不動産を競売にかけて、住宅ローンの回収を行います。

しかしこの「競売」は債務者に多くのデメリットがあります。

7、競売のデメリット |

|---|

競売になると債務者には多くのデメリットがあります。その中でも特に大きなデメリットを2つ解説します。

■デメリット1・・・多くの残債が残る

競売はスーモやホームズなどに掲載して販売する一般的な不動産売却ではなく、裁判所が主導で行う入札方式による売却になります。入札方式なので最も高値で入札した人に売却されます。

しかし競売の物件は、事前に内覧ができない、物件の瑕疵担保保証がない、住宅ローンが利用できないなど競売物件の購入にはリスクが伴うため、一般市場で売却した場合の6~8割位の安い価格で落札される傾向にあります。

競売で売却された金額は債権者への住宅ローン返済に充てられますが、安い価格で売却されるため住宅ローンは完済できず多くの残債が残ってしまう傾向にあります。そしてこの残債は競売が終わった後に債務者に返済義務が残ります。

競売になると多くの残債が残ってしまうというデメリットがあります。

■デメリット2・・・近所に競売ということが知られてしまう可能性あり

競売になるとインターネットに競売物件情報として外観や室内写真等が掲載されてしまいます。

また競売物件は事前に内覧ができなため、入札を検討している人が現地に行って外観から物件調査する人がいます。その調査の一環として近隣住民にヒアリングをする人もおり、その際に競売ということが知られてしまうこともあるようです。

ご近所付き合いの多い方や小さいお子様がいる家庭にとっては、近所に競売ということが知られてしまうことは非常にストレスが多いと思います。

8、競売までの流れ |

|---|

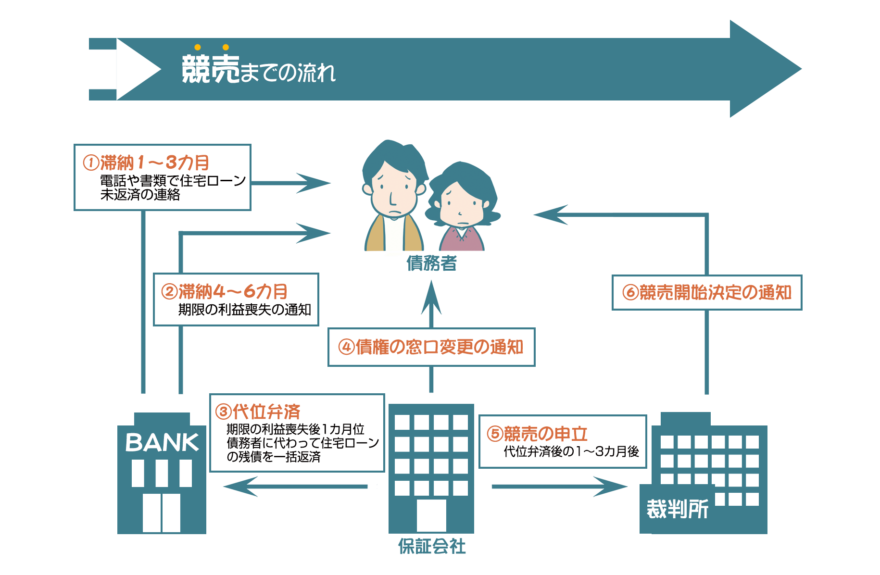

住宅ローンを滞納するとすぐに競売になるのではなく、最初の滞納から約1年程の期間をかけて競売になっていきます。競売になるまでの流れは以下のイラストで説明します。

①滞納1~3カ月

銀行から電話や書類で住宅ローン返済の催促や督促があります。この間に滞納分を返済できれば通常の返済に戻ります。

②滞納4~6カ月

住宅ローンの分割返済の権利を失い(期限の利益を喪失)、住宅ローンの一括返済を請求されます。期限の利益を喪失すると通常の返済に戻ることはできず住宅ローンの一括返済だけが解決手段となります。自宅不動産を売却して住宅ローンを一括返済できれば問題は回避できますが、オーバーローンの場合は売却することはできません。

③滞納6カ月

保証会社が債務者に代わって住宅ローンの残債を銀行に一括返済します。これを代位弁済といいます。

④滞納6~8カ月

住宅ローンの返済請求の窓口が銀行から保証会社に変わります。保証会社は債務者ではなく銀行を守るための保証会社です。そのため銀行に立て替えて返済した住宅ローン代金を債務者に返済請求します。

⑤滞納8~10カ月

保証会社によって裁判所に競売の申立が行われます。

⑥滞納10~12カ月

競売の申立が認められると通知裁判所から競売開始決定通知が届き競売手続きが始まります。

競売になるまでの流れはは債権者によって変動しますが、一般的にはこのような流れで進んでいきます。

9、競売は「任意売却」で回避できます |

|---|

住宅ローンを滞納して何もしないでいると競売になってしまいます。競売はデメリットの多い売却手段なのでできれば回避したいものです。

そんなデメリットの多い競売を回避できるのが「任意売却」になります。

任意売却についてはアニメで分かりやすく解説していますので、以下イラストをクリックしてご確認下さい。

|

埼玉県で任意売却をお考えの方はこちらへ |

|

あらたホーム 住所:埼玉県川越市熊野町20番地12 旭日ビル102 TEL:049-238-6350 ホームページ:https://ninbai-kaiketsu.jp 免許番号:埼玉県知事(2)第23683号 |